当サイトには広告が含まれます。

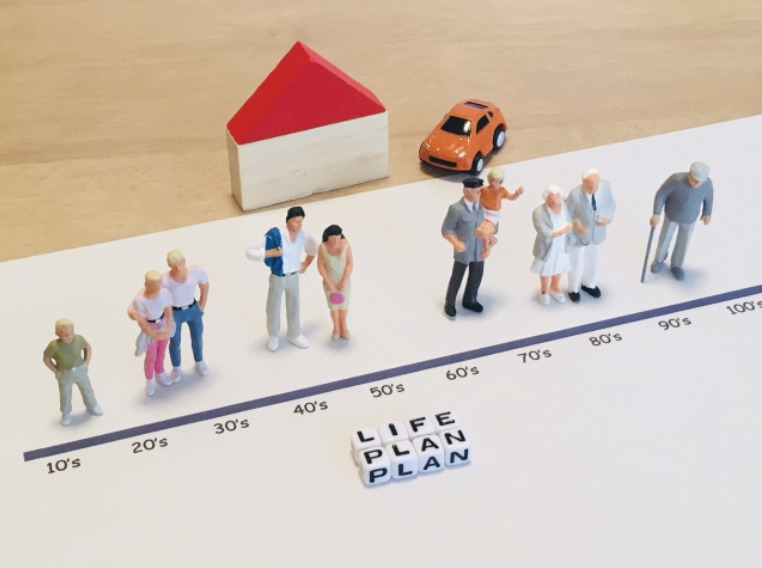

“人生100年時代”といわれる昨今、「つみたてNISA」や「iDeCo(イデコ)」という言葉を聞く機会が増えてきました。

お子さんの教育費や夫婦の老後資金など、家族のために資産運用を検討している主婦の方は少なくないでしょう。

この記事では「主婦の資産運用」をテーマに、つみたてNISAとiDeCoのどちらがいいのか、それぞれの違いやメリット・デメリットを解説します。

主婦は「つみたてNISA」や「iDeCo」でコツコツ運用するのがおすすめ

世の中にはさまざまな資産運用がありますが、主婦の方はまず「つみたてNISA」や「iDeCo」から検討するのがおすすめです。

その理由は3つあります。

1. 毎月少額ずつ無理なく積み立てられるから

2. 長期運用によるリスク軽減効果が見込めるから

3. 運用益が非課税になるから

つみたてNISAは月100円ほどから(証券会社による)、iDeCoは月5,000円から積立を始められるため、無理のない金額でコツコツ運用可能です。

また一般的に、毎月一定額を積み立て、長期運用することでリスクが平準化され、リスク軽減効果を見込めるといわれています。

つみたてNISAやiDeCoは、短期的な運用に比べ安定したリターンが期待できるので、初心者にもおすすめです。

さらに、通常の投資では運用益に20.315%の税金がかかりますが、つみたてNISAやiDeCoで運用すれば非課税となります。

そのため運用効率を高められ、運用益が出た際も手元により多くのお金を残せるメリットもあるのです。

徹底比較!「つみたてNISA」「iDeCo」の違いと各メリット・デメリットは?

「つみたてNISAとiDeCoの違いがよくわからない」という主婦の方もいらっしゃるでしょう。

そこで、つみたてNISAとiDeCoの違いを比較表にしました。

| つみたてNISA | iDeCo | |

| 利用できる人 | 日本に住む20歳以上 | 日本に住む20歳以上60 歳未満

※2022年5月から65歳未満に引き上げ |

| 口座開設可能数 | 1人1口座 | 1人1口座 |

| 口座開設・管理にかかる手数料 | なし | 加入時:2,829円

掛金納付時:171円 運営管理機関の手数料:金融機関による |

| 最低投資金額 | 金融機関による | 5,000円から1,000円単位 |

| 非課税投資枠の上限 | 年間40万円 | 年間27万6,000円(専業主婦の場合)

※職業による上限額あり |

| 税制優遇 | 運用益非課税:最長20年間 | 拠出から受取まで3段階の税制優遇あり |

| 投資可能期間 | 2018年~2042年 | 60歳まで

※60歳になるまで原則引き出し不可 |

| 投資対象商品 | 投資信託

ETF |

定期預金

保険 投資信託 |

両者の一番の違いは、iDeCoは原則60歳まで積み立てた資金を引き出せない点です。

そのためiDeCoは、老後資金準備に向く資産運用といえます。

一方つみたてNISAは好きなときにいつでも引き出せるので、教育費や住宅購入費など60歳になる前に引き出す必要のある資金の運用におすすめです。

つみたてNISAのメリット

つみたてNISAのメリットは以下のとおりです。

- 運用益が最長20年間非課税になる

- 好きなタイミングで引き出せる

- 口座開設や管理に手数料がかからない

- 月100円~など、金融機関によってはごく少額から始められる

つみたてNISAのデメリット

つみたてNISAのデメリットは以下のとおりです。

- iDeCoと違い、掛金の所得控除や受取時の控除はない

- 元本保証型の商品がない

iDeCoのメリット

iDeCoのメリットは以下のとおりです。

- 掛金の所得控除・運用益非課税・受取時の控除と3段階の税制優遇を受けられる

- 定期預金や保険など、元本保証型の商品もある

iDeCoのデメリット

iDeCoのデメリットは以下のとおりです。

- 口座開設や管理に一定の手数料がかかる

- パート主婦や専業主婦など所得の少ない方は、掛金の所得控除メリットがない場合もある

パート主婦・専業主婦がiDeCoをやるメリットはある?

iDeCoの最大のメリットは、掛金の所得控除・運用益非課税・受取時の控除と3段階の税制優遇を受けられる点です。

ただし、このうち掛金の所得控除のメリットは、iDeCoに加入される方の所得によって発生するかどうかが変わってきます。

給与所得が年間103万円を超える方は所得税が課税されるため、運用益非課税・受取時の控除に加え、掛金の所得控除のメリットが生まれます。

それに対し、給与所得が年間103万円以下の方は、そもそも所得税がかからないため、iDeCo掛金の所得控除のメリットはありません。

よって、専業主婦で所得のない方、パート主婦で給与所得が年間103万円以下の方のiDeCoの税制メリットは、弱まってしまうといわざるを得ないでしょう。

とはいえ専業主婦やパート主婦の方がiDeCoをする場合も、運用益が非課税になる、将来受給できる自分だけの年金を作れるというメリットはあります。

そのためご自身の年収によって、iDeCoのメリットがどのくらいあるのかを考えたうえで加入を検討されるとよいでしょう。

年収103万円以下の方→つみたてNISAも検討を

年収が103万円以下の専業主婦・パート主婦の方は所得税の課税がないため、iDeCo掛金の所得控除のメリットはありません。

iDeCoは口座開設や管理に手数料がかかってしまううえ、60歳まで引き出しができないため、つみたてNISAのほうが使い勝手がよいでしょう。

つみたてNISAなら口座開設や管理の手数料は不要です。

また、好きなタイミングで引き出しができ、iDeCoと同じように運用益非課税のメリットもあります。

年収103万円超~130万円未満の方→少額ながらiDeCo掛金の控除メリットあり

年収103万円超~130万円未満のパート主婦の方は、少額ながらiDeCo掛金の所得控除メリットが発生します。

一例として、課税所得129万円、毎月1万円をiDeCoに積み立てた場合の税制メリットの目安を試算してみましょう。

・課税所得:129万円-55万円(給与所得控除)-48万円(基礎控除)=26万円(所得税率5%)

・所得税の税制メリット:12万円×5%(所得税率)=6,000円

・住民税の税制メリット:12万円×10%(住民税率※)=1万2,000円

※住民税は一律10%として計算

上記の場合、所得税と住民税を合わせ1万8,000円の税制メリットが生まれるため、iDeCoの口座開設・管理にかかる手数料を考えても、加入検討の余地はありそうです。

年収130万円以上の場合→老後資金はiDeCoで確保がおすすめ

年収130万円以上のパート主婦の方は、配偶者の社会保険の扶養から外れるため、自分で健康保険や国民年金に加入しなければなりません。

iDeCoの掛金上限額は、国民年金の被保険者の種別や勤め先の企業年金の違いによって異なります。

| 種別 | 掛金上限額/月 | |

| 第一号被保険者 (自営業者) |

6万8,000円 | |

| 第2号被保険者 | 企業年金がない | 2万3,000円 |

| 企業型DCに加入している | 2万円 | |

| DBと企業型DCに加入している | 1万2,000円 | |

| DBのみに加入している | ||

| 公務員など | ||

もちろん、iDeCo掛金の所得税控除の税制メリットはしっかりとあるので、60歳までに老後資金を備えておきたい方はiDeCoを利用するとよいでしょう。

主婦は「つみたてNISA」「iDeCo」のどちらがいい? 3パターンに分けて解説

ここまで解説してきたことを踏まえ、主婦が資産運用を始める場合、つみたてNISAとiDeCoのどちらがいいのか3パターンに分けてまとめます。

パターン1.つみたてNISAがおすすめの人

・積み立てた資産を途中で引き出す可能性のある人

・税制優遇を受けながら資産運用したい人

・60歳以上※でiDeCoに加入できない人(※2022年5月からは65歳以上)

・所得が年間103万円以下の人

パターン2.iDeCoがおすすめの人

・60歳以降の老後資金を確保したい人

・税制メリットの高い資産運用をしたい人

・元本保証型の商品で資産形成したい人

・所得が年間103万円を超えている人

パターン3.つみたてNISAとiDeCoの併用がおすすめの人

・世帯年収が多く、金銭的に余裕がある人

・資産形成の目的ごとに運用方法を使い分けたい人

つみたてNISAとiDeCoのよくある疑問

最後に、つみたてNISAとiDeCoについて、よくある疑問に答えていきます。

Q1.iDeCoの制度概要を詳しく教えてほしい

iDeCo(イデコ)とは「個人型確定拠出年金」の愛称で、任意加入型の私的年金制度のこと。

ざっくりいえば「iDeCoは老後資金を自分で作るためのお得な制度」です。

iDeCoでは60歳までの間に毎月掛金を出し、その掛金で自分の選んだ金融商品を運用します。

そして60歳以降になると、運用した資産を受け取れるのです。

毎月の掛金は5,000円から1,000円単位で好きな金額を設定できますが、国民年金の被保険者種別によって掛金上限額が決められています。

| 種別 | 掛金上限額/月 | |

| 第1号被保険者 (自営業者) |

6万8,000円 | |

| 第2号被保険者 (会社員や公務員) |

企業年金がない | 2万3,000円 |

| 企業型DCに加入している | 2万円 | |

| DBと企業型DCに加入している | 1万2,000円 | |

| DBのみに加入している | ||

| 公務員など | ||

| 第3号被保険者 (第2号被保険者に扶養されている専業主婦など) |

2万3,000円 | |

出典:iDeCo(イデコ)をはじめるまでの5つのステップ

iDeCoで積み立てた資産がどのくらいになるかは、60歳になるまでわかりません。

投資信託で運用した場合、元本から大きく増える可能性もありますが、元本割れのリスクもあります。

Q2.iDeCoの特徴は?

iDeCoが通常の資産運用と大きく異なるのは、3つの税制メリットがある点です。

税制メリット1.掛金が全額所得控除される

年末調整や確定申告を行うとiDeCo掛金は全額が所得控除されるため、所得税・住民税を抑えられます。

目安として、課税所得129万円の主婦が毎月1万円をiDeCoに拠出すれば、年間で約6,000円の所得税と約1万2,000円の住民税を軽減できる計算です。

税制メリット2.運用益が非課税

通常の投資では運用益に対し20.315%の税金がかかりますが、iDeCoの運用益には税金がかかりません。

税制メリット3.受取時に控除を受けられる

iDeCoの受け取り方法は3つあります。

・一時金として一括で受け取る

・年金として分割で受け取る

・一時金と年金を併用して受け取る

一時金として受け取る場合は退職所得控除の、年金として受け取る場合は公的年金等控除の対象となります。

勤務先の退職金とiDeCoの一時金の合計額が退職所得控除を上回るときは、iDeCoの一時金の受取時期をずらすことにより課税額を軽減可能です。

Q3.iDeCoの運用商品は途中で変更できるの?

iDeCoの運用商品は、いつでも何度でも変更(スイッチング)可能です。

ただし、スイッチングを頻繁に行うと利益を出しづらくなる場合があるため注意しましょう。

Q4.iDeCoの加入者が亡くなったらどうなるの?

iDeCoは60歳になるまで原則引き出しできませんが、それまでに加入者本人が亡くなった場合は、死亡一時金として遺族がすべての資産を受け取れます。

また60歳以降に加入者本人が亡くなった場合も、未受取分の資産を遺族が受け取り可能です。

Q5.自己破産した場合、iDeCoの資産はどうなるの?

自己破産をすると、預貯金やその他の全財産を差し押さえられてしまいますが、iDeCoは差し押さえの対象になりません。

そのため、倒産リスクのある自営業や経営者に大きなメリットがあるのです。

Q6.つみたてNISAとiDeCoは併用できるの?

つみたてNISAとiDeCoは併用可能です。

一方、つみたてNISAと一般NISAは併用できず、いずれかの口座しか持てないため注意しましょう。

Q7.専業主婦がiDeCoをする場合、夫の所得控除に影響する?

iDeCo掛金の控除がなされるのは、加入者本人の所得からのみです。

例えば専業主婦の妻がiDeCoを始めても、夫の所得からは一切控除されません。

夫がiDeCo掛金の所得控除を受けたい場合は、夫自身が自分の名義でiDeCoを始める必要があります。

Q8.主婦のiDeCoの上限額はいくら?

iDeCoの毎月の掛金は、国民年金の被保険者種別によって上限額が決められています。

夫の扶養を受けている主婦は第3号被保険者に該当し、掛金上限額は毎月2万3,000、年間27万6,000円です。

Q9. iDeCoをやる際にかかる費用は?

iDeCoをやる際は、以下の手数料が必要です。

・加入時・移管時手数料(初回のみ):2,829円

・加入者手数料(掛金納付の都度):171円 ※信託銀行によって異なる場合もある

・給付手数料(その都度):440円

・還付手数料(その都度):1,488円

・運営管理機関の手数料:金融機関による

iDeCoの口座を開設するときは、なるべく運営管理機関の手数料の安い金融機関を選びましょう。

まとめ

主婦の方が家族のために資産運用を始めるなら、リスクの高い短期的な投資ではなく、つみたてNISAやiDeCoを活用した長期間の積立投資がおすすめです。

毎月無理のない金額から始められるうえ、長期運用によるリスク軽減効果や税制優遇を受けられるメリットが見込めます。

つみたてNISAとiDeCoのどちらがいいかは、資産運用の目的や自身の所得によって判断するとよいでしょう。

60歳までに引き出す可能性のある資産はつみたてNISA、老後資金準備にはiDeCoが向いています。

また所得が103万円以上の主婦の方は、iDeCo掛金の所得控除を受けられるため、iDeCoを前向きに考えてみてはいかがでしょうか。

つみたてNISAやiDeCoを始めるには、証券会社などの金融機関で口座開設が必要です。

当サイトのおすすめランキングを参考に、まずは口座開設手続きから始めてみてください。

のIPO~初値予想と新規上場情報~](https://okane.co.jp/wp-content/uploads/2021/09/cinc-150x150.jpg)