当サイトには広告が含まれます。

「投資に興味があるけど、何をしたらいいの?」

「初心者に必要な最低限の知識を知りたい」

老後不足資金2000万円問題や、NISAの記事を読んで、投資に興味を持つ方が増えています。

この記事では投資初心者向けに、株式投資の始め方をわかりやすく解説していきます。

株式投資とは何かといった基本から、株の銘柄の選び方などがわかるようになります。

1・株とはいったい何か?

「そもそも株式投資って何なの?どういう仕組み?」

株式投資を始める方が、最初に躓くのがこの疑問ではないでしょうか。

株式投資は「株を買って会社を応援し、応援がうまくいけば値上がりや配当金など利益が受け取れ、応援がうまくいかなかったら損失になる」とイメージするとわかりやすいでしょう。

株式とは、株式会社が資金を調達するための手段の1つです。株式を購入することで、その会社の事業発展のために「出資(=お金を出す)」したことになります。

株式を買った人を「株主」と呼びます。

会社が新規のサービスを導入したり、事業を拡大したりするためには「資金(=お金)」が必要です。

資金を調達するには、銀行から借り入れたり社債を発行したりといった手段もありますが、こうした方法は返済しなければなりません。

一方で株式の場合は、人々が会社の成長性・将来性に期待して購入するものですから、会社には返済の必要がありません。

その代わり「出資額(=持っている株式数)」に応じて権利が持てるのが株式です。

株主の権利って?

株主の持つ権利は3つあります。

2. 配当請求権:会社の得た利益の分配として、持っている株式数に応じた配当金を受け取れる権利

3. 残余財産分配請求権:会社が解散した時に残った財産の分配は受け取る権利

株式を取得すると、株主総会のお知らせや配当金受取通知が送られてくるので、忘れずにチェックしておきましょう。

2・株を買う為に何が必要なのか?

実際に株式投資をするために、何が必要か解説します。

株式投資は簡単な3つのステップで始められます。

株式投資を始めるための3ステップ

1・証券会社に口座を開設する

株式投資は証券会社でしか購入できません。そのため、まずは証券会社に口座を開設する必要があります。

投資初心者であれば、手数料の安いネット証券がおすすめです。

口座開設には本人確認書類(免許証やパスポートなど)が必要なので用意しておきましょう。

株式投資初心者が口座を開設する場合「特定口座(源泉徴収あり)」を選択することをお忘れなく。

この口座は「税金に関する手続きを証券会社が代行します」という口座になります。

株式投資は利益が出た時や配当金を受け取る時などは、利益に対して税金がかかります。

いちいち税金を計算して確定申告をするのは、投資初心者には難しいものです。

「特定口座(源泉徴収あり)」を選べば、難しい税金の計算及び納税は証券会社が代行してくれるので、忘れずにチェックしておきましょう。

2・入金する

口座が開設できたら、取引口座に資金を入金する必要があります。

口座開設と同時に「振込専用口座」が通知されるので、捨てないようにしましょう。

証券会社によっては、自身の保有している銀行口座を連携することで簡単に入金できるところもあります。

入金のさい、注意すべきなのが「必ず余剰資金でやること」です。

余剰資金とは「減ってもいい資金」のことです。

株式投資には元本保証がありません。そのため、事前に「どのくらいの値下がりであれば許容できるか」を自分で決めておきましょう。

3・株式を売買する

株式は証券取引所で売買されており、証券会社を通じて売買します。

日本の証券取引所は、東京・名古屋・札幌・福岡にあります。

基本的には注文を出す時に、証券会社が最も条件の良い市場へ注文を流してくれるので安心してくださいね。

2022年の4月より、市場区分が新しく3つに編成されたので紹介します。

・プライム市場:以前市場一部に上場していた企業で構成されています。時価総額が100億円以上、流動株式比率35%以上、株主数800人以上といった基準をクリアしている必要があります。

・スタンダード市場:市場二部やジャスダック市場のスタンダードに上場していた企業で構成されています。時価総額10億円以上、流動株式比率25%以上、株主数400人以上といった基準になります。

・グロース市場:ベンチャー企業を中心に、今後高い成長が見込まれる企業で構成されています。時価総額5億円以上、流動株式比率が25%以上、株主数は150人以上といった基準になります。

どの市場の株であれば儲かる、ということはありません。

プライムに上場している優良企業の方が安心という方もいれば、夢を追いかけるベンチャー企業へ投資したいという方もおり、どちらを選んでも構いません。

自身のリスク許容度に合わせた市場を選んでください。

3・編集部おススメ!株式投資初心者向けの証券会社

この項目では、実際の証券会社を紹介していきます。

SBI証券

SBI証券は国内株式個人取引シェアナンバーワンの証券会社です。

売買手数料が安く、取引に応じてTポイントが貯まる点が特徴です。

通常の取引でも5万円以下の約定代金であれば手数料が55円と低い設定になっていますが、アクティブプランにすれば50万円までの取引で手数料が無料になります。

また、SBI証券はネット証券の中ではIPO取扱い銘柄数が豊富です。

IPOとは新規に上場する株式を取得できるシステムのこと。買付にかかる手数料が無料で、上場した後で値上がりが期待できるため人気の取引です。

株式投資に慣れてきたらIPOに参加してみたい、という方には最適なネット証券会社と言えるでしょう。

| 手数料(スタンダードプラン) | (~5万円)55円 |

| (~10万円)99円 | |

| (~20万円)115円 | |

| 特徴 | ・Tポイントが貯まる ・IPO取扱い数が豊富 ・債券、投資信託、金、ロボアドなども取り扱っているため分散投資ができる |

| 注意点 | ・取扱い項目が多いため、人によってはサイトデザインが見えにくく、使いにくいと感じる可能性がある |

| こんな人におすすめ | ・投資初心者だけど、今後は米国株やIPOなどにもチャレンジしてみたい ・Tポイントを貯めている |

楽天証券

楽天証券は新規口座開設数ナンバーワンと、勢いのあるネット証券会社です。

楽天で買い物をしている、楽天カードを持っていて楽天ポイントを貯めているという方は楽天証券が良いでしょう。

楽天証券は、ポイントが取引の購入代金や手数料に利用できます。さらに、取引手数料の1%~2%をポイントバックする超割コースもあり、楽天ポイントを貯めたい方には最適です。

手数料も低く、国内株式の取引手数料は業界最低水準となっています。

楽天証券は投資情報メディア「トウシル」を運用しています。トウシルは、投資のプロが初心者にもわかりやすい内容で記事を執筆しているので、クオリティが高いのが特徴です。

| 手数料(超割コース) | (~5万円)55円 |

| (~10万円)99円 | |

| (~20万円)115円 | |

| 特徴 | ・楽天ポイントが貯まる ・投資情報メディア「トウシル」を始め情報発信が充実している ・債券、投資信託、金、ロボアドなども取り扱っているため分散投資ができる |

| 注意点 | ・単元未満株を取り扱っていない |

| こんな人におすすめ | ・楽天ポイントを貯めている ・投資情報記事は読みやすくクオリティの高いものがいい |

松井証券

松井証券は1931年に設立された、証券会社の中でも老舗です。以前は窓口業務がメインでしたが、ネットが普及するに伴っていち早くネット証券の形態に切り替えました。

松井証券の一番の特徴は、25歳以下の方は株式の取引手数料が無料であり、26歳以上の方も50万円までは手数料が無料な点です。

また、資格のある専門スタッフへ電話で投資相談サポートが受けられるため、誰かに相談しながら投資を始めたいという方に最適です。

松井証券では投資信託の積立に応じてMATSUIポイントが付与されます。このポイントはドコモのdポイントと交換可能なので、ドコモユーザーは松井証券を検討してみてください。

| 手数料(超割コース) | (~50万円)0円 |

| (~100万円)1,100円 | |

| (~200万円)2,200円 | |

| 特徴 | ・株式手数料が無料 ・動画やブログなど投資情報が集めやすい ・資格のある専門家へ投資相談できるなど、サポート体制が手厚い |

| 注意点 | ・MATSUIポイントは投資信託の積立設定でのみ付与のため株式取引では付与されない |

| こんな人におすすめ | ・投資について専門家に相談したい ・投資資金が50万円以下 |

マネックス証券

マネックス証券は著名なアナリストを多く抱えるネット証券会社の大手です。

特に米国株式の情報はネット証券会社の中でもトップクラスと言えるため、米国株式に興味がある方におすすめです。

また、マネックス証券ではマネックスカードで投資信託を積み立てるとマネックスポイントが付与されます。ポイントの付与率は約定代金の1.1%に相当するため、高還元となっています。

マネックスポイントは、Amazonのギフト券やTポイントへの交換、国内株式の売買手数料への充当が可能なので、ポイ活をしている方には嬉しい特徴と言えるでしょう。

マネックス証券は各種ツールが高機能であり、テクニカル分析やコラムなどの投資情報も充実しています。

銘柄診断のツールは各証券会社で取り扱っていますが、自身が現在保有している資産やこれまでの投資成績なども診断してくれるツールがあるため、こうしたツールに興味がある方はマネックス証券での口座開設を検討してみてください。

| 手数料(超割コース) | (~5万円)55円 |

| (~10万円)99円 | |

| (~20万円)115円 | |

| 特徴 | ・米国株やIPOなど投資先が豊富 ・銘柄診断以外にも資産運用や投資力などを測れるツールが豊富 ・著名なアナリストが多数在籍しており投資情報が充実 ・マネックスカードで投信積立することでポイ活も |

| 注意点 | ・マネックスポイントが利用できるのは国内株式の売買手数料のみ |

| こんな人におすすめ | ・投資情報は専門家が執筆した内容の濃いものを読みたい ・米国株に興味がある ・投資手法や保有資産を診断するツールに興味がある |

auカブコム証券

auカブコム証券はKDDIと三菱UFJフィナンシャルグループが連携したメガバンク系列のネット証券会社です。

auPayカード決済で投資信託を積み立てると、最大5%のPontaポイントが付与される、auじぶん銀行と連携することで円普通預金金利が200倍になるなどauユーザーでポイ活をしている方や、auじぶん銀行を利用している方におすすめです。

auカブコム証券は「1日定額手数料」を選択すると、約定代金が100万円までは手数料が無料なのも嬉しいポイントです。

もちろん通常コースの手数料も5万円までは「55円」ですから、SBI証券や楽天証券と並んで業界最低水準で安心です。

他にもauカブコム証券は、メガバンク系列のネット証券会社とあって投資情報以外にもコラムが充実しているのも特筆すべき点でしょう。

相続対策や、家族信託など金融関係の情報が豊富なので、マーケット情報以外に役立つ金融記事が読みたいという方は、auカブコム証券での口座開設を検討してみてください。

| 手数料(超割コース) | (~5万円)55円 |

| (~10万円)99円 | |

| (~20万円)115円 | |

| 特徴 | ・auじぶん銀行やauPayカードでの優遇措置有 ・1日定額手数料なら100万円以下まで手数料無料 ・マーケット情報以外の金融関連記事が充実 |

| 注意点 | ・米国株は取扱いがない |

| こんな人におすすめ | ・大手企業が運営している証券会社に口座を開設したい ・auユーザー、auじぶん銀行を利用している ・投資以外の金融情報が知りたい |

証券会社選びに失敗しないたった1つのルール

「結局どの証券会社を選べばいいの?」

「どこも似たり寄ったりで選べない!」

ここまで読んだ方の中には、こんな感想を持った方も多いのではないでしょうか。

手数料や銘柄数、IPOと言われても、最初のうちはピンと来ないものです。

こんな時は、実際の証券会社のサイトを訪れて、取引画面を見てみてください。

トップページに株式、債券、米国株など投資先が多く並んでいるもの。株式投資に特化していて、スッキリとしたデザインのもの。

各証券会社で工夫がこらされており、一番特徴が出るのが取引画面のトップページです。

「見やすそう」「使いやすそう」と感じた証券会社を選んでください。

最初の取引画面が見えにくく、使いにくい証券会社では、口座を開設した後で取引が億劫になってしまう可能性があるので慎重に。

また証券会社の口座はいくつ開設しても問題ありません。

自分で気に入った取引画面の証券会社をメイン口座として開設し、その後「米国株を始めたい」「IPOに応募したい」という気持ちが出てきたら、状況に合わせてサブの証券会社を開設しても良いでしょう。

例えばメインの証券会社は楽天証券だけれど、つみたてNISAは野村証券で、米国株はマネックス証券で取引するということも可能です。

4・株はどうやって儲かるの?

株式投資で利益を出すには主に3つの方法があります。

1・売買益

株式投資の利益として、最もわかりやすいのが売買益です。

100円で買った株が、その後200円に値上がりし、200円で売ったとしたら100円の差額が利益になります。

例えば、株価が100円の時に1000株を「100円×1,000株」の10万円で買っていたとします。すると、その株が200円に値上がりすると「200円×1000株」ですから10万円だった元手が20万円になります。実際には、手数料や税金が引かれるため、もっと少ない額になりますが、今回は簡単なイメージとしてわかりやすく記載しています。

株式の売買で利益が出ると、20%が課税対象となりますが、前述した通り「特定口座(源泉徴収あり)」を選んでおけば、証券会社が計算と納税は代行してくれるので安心です。

株式投資で売買益を狙いたい場合、短期的な売買を繰り返すデイトレードの手法を学ぶと良いでしょう。

2・株主優待について

株式を保有していると、保有している株式数に応じて株主優待を受け取れることがあります。

例えばマクドナルドの株主優待は、優待食事券です。バーガーやサイドメニューなどと引き換え可能な券が受け取れます。

オリックスの株主優待は、カタログギフトです。株の保有期間が3年以上の株主と3年未満の株主で内容が変わるのも特徴の1つで長期間保有している株主に嬉しいサービスになっています。

株主優待は、各企業によっても異なりますが「3月末まで保有していた方へ6月に交付する」といった期間が定められています。

せっかく株主優待目当てで購入したのに、途中で売却してしまい優待がもらえなかった、という事態を防ぐためにも事前に確認するようにしましょう。

株式を長期で保有したいと考えているなら、株主優待や次に解説する配当金をチェックしておくと良いでしょう。

3・配当について

企業によっては、株主に配当金を出して利益を還元しています。

例えば、日本たばこ産業であるJTの配当金を見てみましょう。

2022年4月現在、JTの年間配当予想は6月が「75円」12月が「75円」となっており、年間の配当金額は「150円」です。

株価は現在2300円ほどですから、単純に計算すると「150円÷2,300円×100」で配当率は「6.5%」となります。

株は元本保証ではありませんが、23万円で年間15,000円の配当金が受け取れると考えると、利率がかなり高いことがわかるのではないでしょうか。

5・株を始めるには最低いくら必要なの?

投資初心者の方が最も気になるのが、株の最低購入金額ではないでしょうか。

株を始めるために、厳密にいくら以上必要ということはありません。

「単元未満株」というサービスを活用すれば、数百円程度の小額から株式投資が始められるので、初心者にも安心です。

通常、株式は100株単位で売買されています。

先ほど配当金の例に出てきたJTは2,300円ほどですから、買おうとすると「2,300円×100株」になり23万円の資金が必要です。

投資初心者の方がいきなり数十万円の株を買うのは、心理的なハードルが高いはずです。

しかし、単元未満株であれば100株未満で株が購入できます。

1株から購入が可能になるので、先ほどのJTの例で言えば「1株=2,300円」あれば株が買えるということになります。

他にも、ユニクロでおなじみのファーストリテイリングの株価は、2022年4月現在58,000円ほどです。もちろん100株単位ですから通常買付をすると「580万円」もの資金が必要です。

しかし、単元未満株の制度を利用すれば「58,000円」で株が購入できるので、購入をためらってしまうような銘柄にも手が届きます。

単元未満株には「金額を指定して買付」する方法もあるので覚えておくと良いでしょう。

ファーストリテイリングの例で言うなら「58,000円」の株価を「1,000円」だけ買うという方法です。「0.17株」取得できることになります。

単元未満株の場合、配当金は保有株数に応じて受け取れますが、株主優待はもらえないことが多いので注意が必要です。

しかし、少額から気になる株式が購入できるので、初心者にも取り組みやすいと言えるでしょう。

6・株は何歳からはじめられるの?

2022年4月1日より民法が改正され、成人年齢が20歳から18歳に引き下げられました。

それに伴って、18歳以上であれば誰でも証券会社に口座が開設できるようになりました。

1・中学生・高校生が株をはじめるにはどうすればいいのか?

18歳未満の方が証券会社に口座を開設するには、親権者の同意が必要です。

証券会社によって異なりますが、通常は親権者がその証券会社に口座を開設していることを条件としている証券会社が多くなっています。

親権者が口座開設書を記載し、滞りなく口座開設できたら未成年者が口座を開設する、という流れになります。

現在はジュニアNISAなどの制度があり、保護者の方がすでに証券会社に口座を開設している可能性もあるので、一度確認してみてもいいでしょう。

もちろん、親が開設したジュニアNISAの口座以外に、別の証券会社で通常の取引口座を開設することも可能です。

2・大学生が株をはじめるにはどうすればいいのか?

18歳以上であれば、親権者の同意なしで証券会社に口座を開設できます。

本人確認書類が必要なので、免許証やパスポート、マイナンバカードを用意しておきましょう。

また、株式投資は値上がりによって利益が受け取れることもありますが、値下がりして元本が大きく割れてしまうリスクもあります。

株式投資を始める前に、本や新聞などから相場の情報をしっかりと仕入れて買いたい企業をよく調べて、余剰資金で投資を始めるようにしましょう。

7・株を始める為に必要な知識は?

1・株価の見方

証券会社に口座を開設し、いざ取引と思っても見慣れない単語が多くて二の足を踏んでしまう方も多いはずです。

株価を見る時の最低限知っておきたい用語を解説していきます。

・始値:市場が開いた時についた株価です

・高値:今日の取引で一番高かった株価です

・安値:今日の取引で一番安かった株価です

これだけでも「市場が開いてから、今の時間まで株価は下がったのか、上がったのか」がわかります。

下がっているなら株を売っている人が多い、上がっているならその株を買っている人が多いということになります。

続いて、企業の業績をチェックするための用語を解説します。

・PBR:株価の1株あたりの純資産を示す指標です。単純に考えると低い数値であるほど割安と言えますが、PBRが低い状態が続くというのは投資家間ではその状態が企業本来の価値であるとみなされているとも捉えられます。

・ROE:自己資本比率をはかる指標です。ROEの数値が高いほど経営効率が良いと考えらえます。

・EPS:企業が1株当たりどのくらいの利益を生み出しているかをはかる指標です。

始めたばかりの頃は、右も左もわからず指標を読むのも一苦労かと思います。

それでも定期的に銘柄をチェックし、指標を見ている内に自分なりの相場観ができてくるでしょう。

2・これからあがる簡単なチャートの見方

続いて株式投資初心者が最低限抑えておきたいチャートの見方を解説します。

とはいえ「株価が上がるチャートの形」であれば必ず株価が上昇するというわけではないので注意してください。

株を買う時は、企業の業績はもちろんのこと、将来的な見通し、国内外の政治的・経済的な情勢といった情報に加えて、チャートもチェックするということをお忘れなく。

上がるチャート「逆三尊」

真ん中が一番深くなった3つの谷を形成するチャートです。

底を打って、上昇トレンドへ転換するサインになります。

図のように、直近の高値付近で戻されていた株価が、上へ抜けて上昇トレンドへ転換します。

「底値を付けた後、直近の高値を更新したということは、これから上がるのでは?」と考える投資家が多くなり、株価も上がるとイメージすると解りやすいかと思います。

この時、出来高が多くなっている事も確認してください。

出来高とは、簡単に言えば「どれだけ多くの投資家が取引しているか」の指標になります。出来高が少ない銘柄は取引量が少ないため少し注文が入ると大きく株価が変動する傾向にあります。

反対に、出来高の多い銘柄は常に取引されているので小刻みな値動きになりやすいので覚えておくといいでしょう。

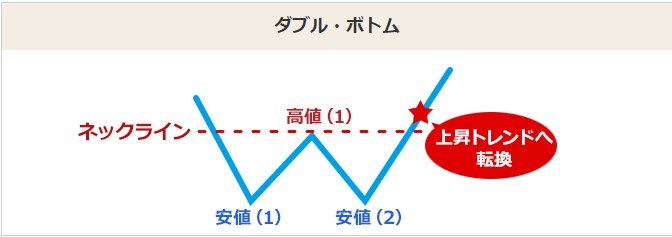

上がるチャート「ダブル・ボトム」

上のサインと異なり、今度は底値が2つのものです。2つの谷はほぼ同じ株価であることがポイントです。

2度底値を付けた後、少し上昇することで投資家が「これ以上下がることはなさそうだ」と考えるため、買い注文が入りやすくなるため上昇トレンドへ転換する時のサインであると考えられています。

3・これから下がる簡単なチャートの見方

続いては、これから下がる、下降トレンドに入るチャートの見方を解説します。

下降チャートは、上昇チャートの反対を描きます。

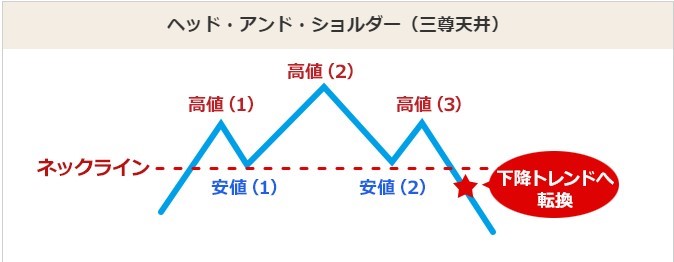

下がるチャート「三尊天井」

3回の高値を付けて、3回とも売りで押し戻されているイメージです。真ん中の高値が一番高く、後は売りが多いので高値が更新できないチャートで、中長期的な下降トレンドに入ると見られます。

「前回の高値を超えられなかったということは、今後は上がらなそうだな」と考える投資家心理によってこうしたチャートになる、とイメージするといいかもしれません。

下降トレンドに入る時は、出来高も合わせて少なくなることが多いので出来高もきちんと見るようにしてください。

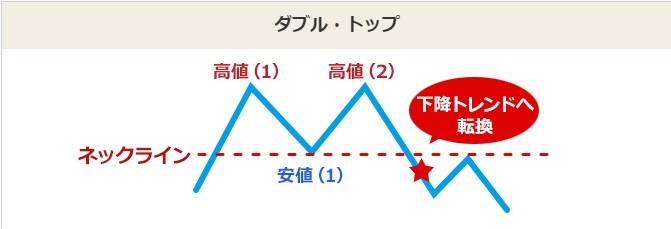

ダブル・トップ

株価が2回高値を付けた後で株価が下落するチャートです。

高値を付けた銘柄が下がってきて「押し目買いだ」と買った投資家が、「これ以上は上がらないかな」と考え、続いての高値近辺で売ってしまうため、このような形になります。

山の上(=高値)がだんだんと下へ下がっているチャートには注意しましょう。

チャートの中でも有名なものを4つ解説しましたが、ここまで読んだ方であれば「投資家の心理によってチャートができるんだ」ということに気付いたのではないでしょうか。

投資家が「もうこの辺が高値かな」「これは底値なのでは」と考えて行動した結果がチャートという形になるのです。

そのため、チャートを判断する時は「どうしてこんなチャートになっているのだろう」と背景までしっかりと観察してから銘柄を売買するようにすることをおすすめします。

反対に、あまり深く考えずに「上がるチャートになっている気がする!」と飛びついてしまうと、大きな損失につながる可能性が高いので注意しましょう。

8・今後あがる銘柄の予想の仕方

株式投資の世界に「絶対に今後上がる銘柄」というものは存在しません。

ただし「業績が上がるのではないか」「将来的に株価が上がるのではないか」と予想される銘柄を選ぶ事は可能です。

ここからは銘柄の選び方を解説しますが、そうした銘柄の選び方を解説する前に、投資初心者の方が銘柄選びで絶対にやってはいけないことがあるので解説します。

銘柄選びで絶対にやってはいけないこと

株式投資で失敗する人の多くは「SNSでこの銘柄をおすすめされたか銘柄を買ってみた」というものです。

日経平均やナスダックの動きに連動するような投資信託ならともかく、個別銘柄で中身をよく見ず、人に勧められたからという理由でかうのはケガの元なのでご注意を。

というのも、株式投資の世界はプロの世界です。

投資初心者の方が「この株が上がっているらしく、おすすめされた」と買う頃には、プロの投資家の間では「高値圏だから売ってしまおう」という状態であることが多いです。

すでにバブルになっているものを買わされている、とイメージするとわかりやすいかもしれません。

SNSなどで株式投資の情報を得ることは大切ですが、盲目的に信じるのではなく自分でも再度検討することを忘れないでください。

自分で銘柄を選ぶなら

投資初心者であれば「知っている企業の株を買う」ことから始めましょう。

メインバンク、いつも利用するコンビニ、好きな外食チェーン店、就職したかった憧れの会社、何でもいいのでまずは株価を見てみてください。

企業を見つけたら、今度は業績をチェックしましょう。

業績は各証券会社の銘柄ページで簡単に見られます。証券会社によってデザインが異なるので、なるべく自分が見やすいレイアウトになっている会社を選ぶと良いでしょう。

ここでは参考までに、筆者が利用している野村証券の画面で説明します。

通常の証券会社であれば、銘柄を調べると「ニュース」「決算」「四季報」「業績」「株主優待」がすぐにわかるようになっています。

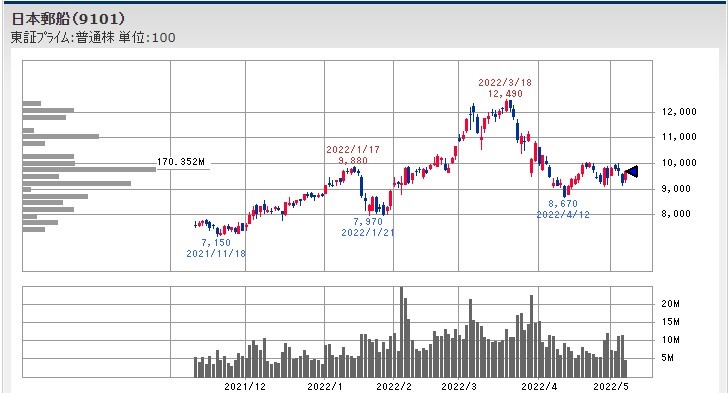

画像は日本郵船の業績です。

「売上高」「営業利益」「経常利益」「EPS」この項目が上昇している企業であれば、今後株価が上がることが期待されます。

日本郵船の業績を見ると、数字が上がっていることがわかるはずです。

もちろん、こうした項目に加えて「PBR」「PER」「ROE」といった指標のチェックもお忘れなく。割高になっていないか、同業他社と比べてどのような水準なのかを見ておきましょう。

最後にチャートを確認します。

上昇トレンドや下降トレンドのサインが出ているか、出来高はどうかも見ておきましょう。

これを見ると、日本郵船は10,000円近辺で押し戻されており、しばらくは相場が大きく変わらない限り10,000円を高値として推移しそうだな、と予想が立てられます。

株の投資方法に絶対はなく、人によって得意なスタイルがあります。

上昇トレンドに乗って売買する方が得意な方もいれば、下降トレンドに入ってから底値で買って戻ったら売る手法が得意な方もいます。

自分がどのようなタイプなのかは、実際に取引をしてみないとわかりません。

ぜひ株式投資を始めて、楽しく株を学んでください。

のIPO~初値予想と新規上場情報~](https://okane.co.jp/wp-content/uploads/2021/05/bluememe-150x150.jpg)

のIPO~初値予想と新規上場情報~](https://okane.co.jp/wp-content/uploads/2021/02/748fd1479aae6dec0b95e78021796450-150x150.jpg)