当サイトには広告が含まれます。

「セゾン投信」の買付を検討している方は、メリットだけではなくデメリットもしっかりと把握しておきたいですよね。

今回は、元証券マンである筆者が「セゾン投信をおすすめしない理由」というテーマで紹介していきます。

セゾン投信へ興味を持っている方は、ぜひご一読ください。

セゾン投信とは

(画像引用元:セゾン投信株式会社 ホームページ)

セゾン投信は、セゾン投信株式会社によって2007年に設定され、運用が開始された投資信託です。セゾン投信は、他の証券会社などを通さずに顧客へ直接販売するため「直販系投資信託」と呼ばれています。

セゾン投信で取り扱っている投資信託は「セゾン・バンガード・グローバルバランスファンド」と「セゾン資産形成の達人ファンド」の2種類のみで、それぞれ資産配分が異なります。

セゾン・バンガード・グローバルバランスファンド

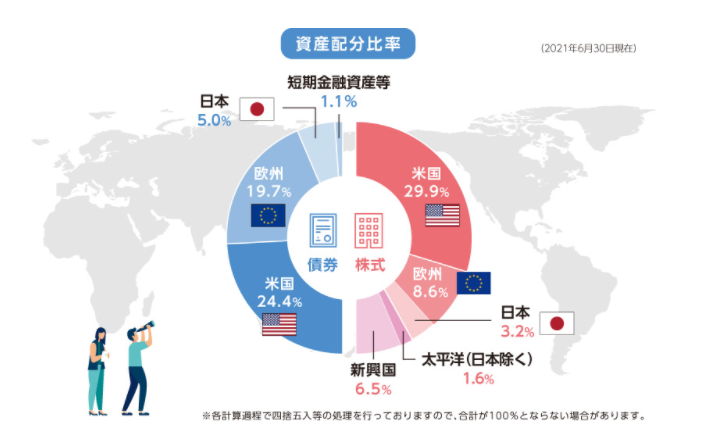

同ファンドの資産配分比率は、株式50%、債券50%であり、リスクを抑えながら安定したリターンの獲得を目指した投資信託です。

インデックスファンドへの投資を通じて、世界各国の株式および債券に実質的に分散投資され、資産配分比率は適宜見直されます。

(画像引用元:セゾン投信株式会社 ホームページ トップ>ファンドプランのご紹介>セゾン・バンガード・グローバルバランスファンド)

同ファンドにおいて、主に投資家が負担する費用は以下の通りです。

| 購入時手数料 | 0% |

| 実質的に負担する信託報酬 | 年0.57%±0.02%程度(税込) |

| 信託財産留保額 | 0.1% |

セゾン資産形成の達人ファンド

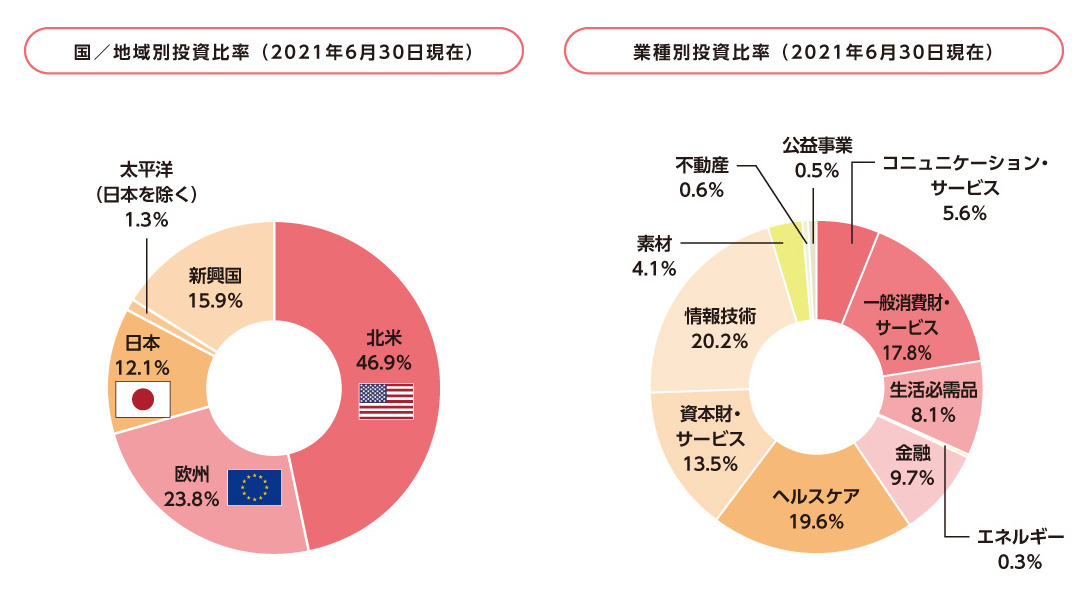

同ファンドは、長期的に高いリターンが期待できる株式に投資します。すべて株式で運用するため、セゾン・バンガード・グローバルバランスファンドに比べるとリスクは高くなります。

複数のファンドへの投資を通じて、世界各国の株式に実質的に分散投資され、資産配分比率は各地域の株式市場の規模などを勘案し、長期的な視点で決定されます。

(画像引用元:セゾン投信株式会社 ホームページ トップ>ファンドプランのご紹介>セゾン資産形成の達人ファンド)

同ファンドにおいて、主に投資家が負担する費用は以下の通りです。

| 購入時手数料 | 0% |

| 実質的に負担する信託報酬 | 年1.35%±0.2%程度(税込) |

| 信託財産留保額 | 0.1% |

また、これらのファンドの購入方法は「定期積立プラン」と「スポット購入」に分けられます。定期積立プランは月々5,000円以上1,000円単位で購入可能、スポット購入は10,000円以上1円単位で随時購入可能です。

(画像引用元:セゾン投信株式会社 ホームページ トップ>ファンドプランのご紹介>セゾン資産形成の達人ファンド)

2本のファンドは、短期的な値上がりを狙う方には向いておらず、どちらも長期で資産形成を考えている方に向いています。また、つみたてNISAに対応しているため、少ない金額から長期的に積立・分散投資が可能です。投資初心者にも向いている商品と言えるでしょう。

運用状況は?

2本のファンドの運用状況を見ていきましょう。

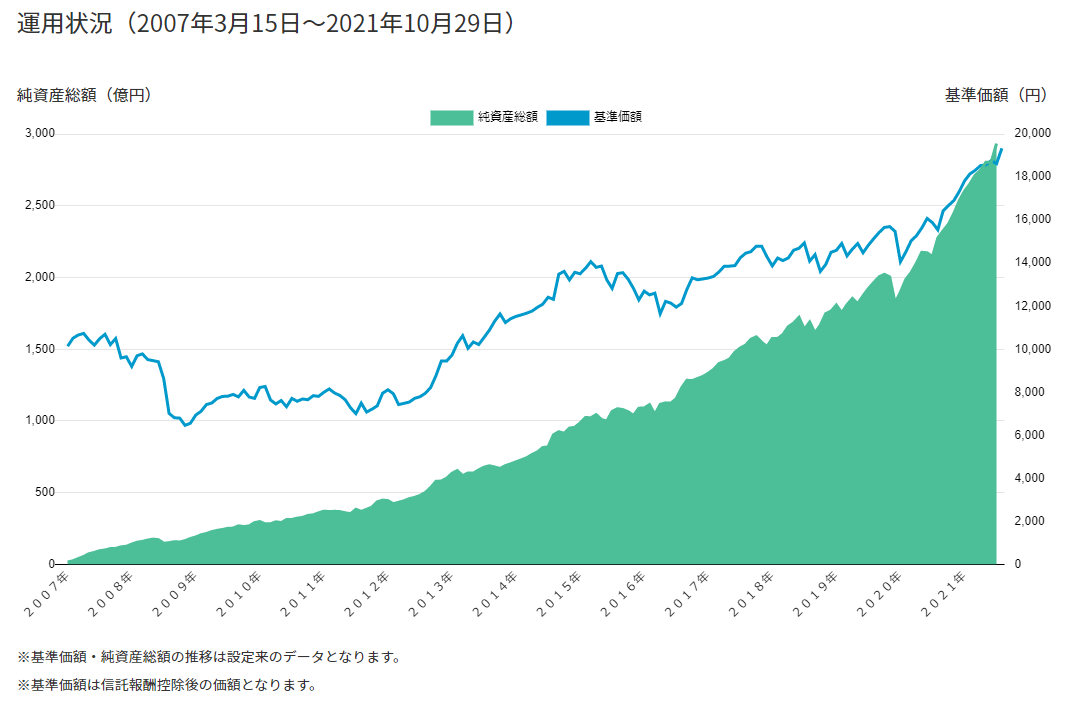

まずは、セゾン・バンガード・グローバルバランスファンドの運用状況と基準価額騰落率です。

(画像引用元:セゾン投信株式会社 ホームページ トップ>ファンドプランのご紹介>セゾン・バンガード・グローバルバランスファンド>運用状況)

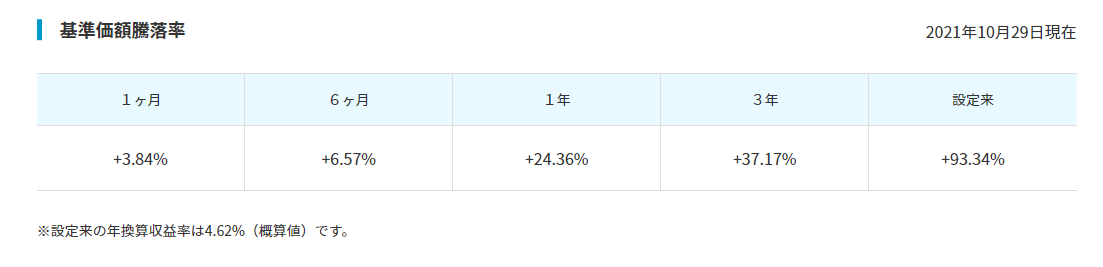

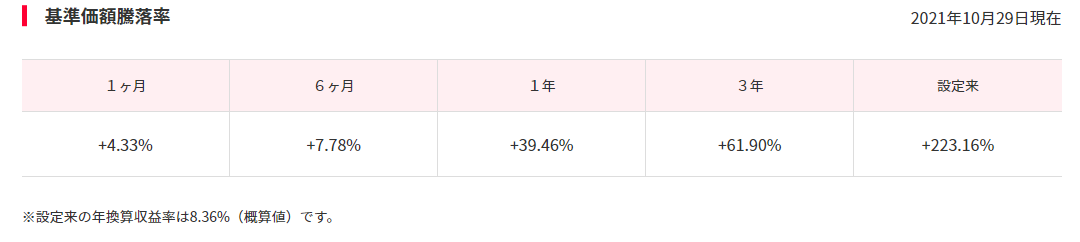

続いて、セゾン資産形成の達人ファンドの運用状況と基準価額騰落率です。

(画像引用元:セゾン投信株式会社 ホームページ トップ>ファンドプランのご紹介>セゾン資産形成の達人ファンド>運用状況)

どちらのファンドも、リーマンショック時などに基準価額が落ち込んでいるものの、その後は順調に純資産総額も増え、基準価額も上昇しています。特に、2020年の新型感染症ショックによる値下がり後、わずか1年半で大きく上昇しています。

成績を見れば、かなり優秀なファンドと言えるのではないでしょうか。

セゾン投信おすすめしない理由はこれ

それでも、セゾン投信をおすすめしない理由は3つあります。

セゾン投信のデメリットは以下の通りです。

・運用コストが高い

・ファンドの選択肢が2本のみ

・掛け金の変更など、手続きが面倒

それぞれ詳しく解説します。

運用コストが高い

前項でも記述しましたが、セゾン・バンガード・グローバルバランスファンドの信託報酬は年0.57%±0.02%程度(税込)、セゾン資産形成の達人ファンドの信託報酬は年1.35%±0.2%程度(税込)となっています。

現状では運用実績が大きく上回っているため「この程度のコストは大目に見るべきでは?」という考えもあるでしょう。

しかし、近年では運用コストを抑えた投資信託が続々と登場しています。このような状況の中、セゾン投信の運用コストは高いと言わざるを得ません。

特に、投資経験や知識が豊富な方にとっては、高いコストを払ってまで運用を任せる必要はないでしょう。

コストを重視するのであれば、セゾン投信はおすすめしません。

ファンドの選択肢が2本のみ

前述の通り、セゾン投信で取り扱う投資信託は「セゾン・バンガード・グローバルバランスファンド」と「セゾン資産形成の達人ファンド」の2本のみです。裏を返せばシンプルでわかりやすいのですが、ある程度投資経験や資産を有する方にとっては物足りないと言えるでしょう。

セゾン投信はファンド・オブ・ファンズ方式をとっているため、投資先の分散効果が非常に高いのが特徴です。しかし、いくら投資先が分散されているとはいえ、選択肢が2本しかなければ他社の金融商品も選択肢に入れることになるでしょう。

掛け金の変更手続きなどが面倒

セゾン投信では、定期購入プランの購入金額を変更したい場合「定期積立プラン変更・解約届」の提出が必要です。

書類は「お客さま窓口」に連絡するか「セゾン投信ネット取引」にログインして請求しなければなりません。

インターネット上で手続きができる運用会社も多い中、セゾン投信では書類のやり取りをしなければならず、時間と手間がかかります。

セゾン投信をやめた人の理由は?

セゾン投信をやめた人は、以下のような理由でやめたようです。

・投資の知識が付き、自分でポートフォリオを組めるようになったため

・以前は他のファンドと比べると運用コストが低いほうだったが、最近はさらに運用コストが低いファンドが増え、相対的に高くなってきたため

・タイミングが合わず、儲からなかったため

現状、セゾン投信を保有している人は資産が増えているケースが多く、ネット上でもセゾン投信をやめたという人はあまり見かけませんでした。

しかし、投資の知識が身についた人は、コストを抑えるために自分で運用を開始するケースもあるようです。

セゾン投信の今後は?

現状、セゾン投信は純資産総額も順調に増え、パフォーマンスも良好です。分散効果も高いため、目先はある程度安定した値動きになるのではないでしょうか。

しかし、セゾン投信に限ったことではありませんが、永遠に上がり続ける金融商品は存在しません。ここ数年の間に買付し、現在も保有している人は資産が増えていますが、これから高値で買付する人は、彼らよりリスクが高いと言えます。

また、セゾン投信の値上がりの背景には、組み入れ比率が高い米国株や欧州株、日本株などの株高が挙げられます。特に、株式の比率が100%の「セゾン資産形成の達人ファンド」は、株高の恩恵を大きく受けていると言えるでしょう。

その反面、今後は各国の株式市場が下落に転じ、下降トレンドに入る可能性も十分に考えられます。その場合、当然基準価額も大きく下落することになります。

現在の基準価額は高値圏であり、今後は大きく下落する可能性もあることをしっかり頭に入れておきましょう。

セゾン投信が向いている人は?

セゾン投信が向いている人は、以下のような人ではないでしょうか。

・投資経験が浅く、自分でポートフォリオを組めない人

・投資に費やす時間が無い人

投資経験が浅く、知識も乏しい人は、自分で運用しようとしても高確率で失敗します。多少運用コストが高くても、セゾン投信を買付したほうが無難でしょう。

また仕事が忙しく、銘柄選択や勉強に費やす時間が取れない人にも向いています。ただし、いくら時間が無いとはいえ、保有ファンドの状況すら把握できないのであれば買付はおすすめしません。

セゾン投信をおすすめしない理由まとめ

今回は、セゾン投信のデメリットに焦点を当てて解説しました。

セゾン投信は、これまでの運用成績を見れば非常に優秀なファンドと言えます。多少運用コストが高いものの、投資初心者や自分で運用する時間が取れない人、長期的な資産形成を考えている人などに向いているでしょう。

しかし、今後の値動きに関しては値下がりのリスクも十分にあります。どちらに動いても対処できるよう、しっかりとリスクを把握しておきましょう。