当サイトには広告が含まれます。

無料で見ることのできる株の初心者が見やすいチャートはこれ

株の値動きを判断する上でとても役に立つのがチャートです。

チャートとは株価の過去の動きをグラフにしたもので、それを分析して今後の株価の動きを予測することを「テクニカル分析」といいます。

株初心者はまず「ローソク足」「移動平均線」「出来高」の3つのチャートを判断材料にするといいでしょう。

株価チャートは各証券会社の取引ツールやアプリでも無料で見ることができますし、無料で見れるサイトなども多いので、株価の動きを調べるのは難しくありません。

ここでは、株価チャートについて説明していきます。

初心者でもわかる株のチャートの種類紹介

株のチャートには様々な種類があります。株初心者の方はそれぞれのチャートが何を意味しているのかを知ることが大事です。

ここでは、全てではありませんが株価の動きを予測するのに使われる代表的なチャートを紹介します。

■ローソク足

株価チャートで一番有名なのがこのローソク足でしょう。このローソク足は指定した期間の始値・終値・高値・安値の4つの情報が一目で分かるようになっています。

このローソク足は日本で生まれたもので、海外でも見やすいと人気のチャートです。

■移動平均線

移動平均線とはある一定期間の株価の平均値を結んだグラフになります。良く使うのは日足では5日移動線(短期線)・25日移動線(長期線)、週足では13週移動平均線や25週移動平均線ではないでしょうか。

5日移動平均線であれば、過去5日間の終値の平均値、25日移動線であれば過去25日間の終値の平均値を表しています。

単純移動平均線とも呼ばれます。

■出来高

これはその名の通り、その時点でどれだけ株が売買されたかを示すグラフです。

出来高が多い時は人気が出ているとき、出来高が少ない時は人気が無い時ということが分かります。

出来高とは投資家からの注目度の高さを表すもので、他のチャートと合わせて見ることによって有効活用できます。

■ボリンジャーバンド

ボリンジャーバンドとはジョン・ボリンジャー氏が1980年代に考案した指標です。

簡単に言うと、「価格の大半がこの範囲内に収まる」という統計学を応用したもので、偏差値のようなものです。

ボリンジャーバンドの中心に来るのは移動平均線で、株価は移動平均線よりそんなに離れることはないという考えに基づいています。

ある一定の確率で値動きが収まりやすい幅を「σ(シグマ)」と呼び、平均値より上のレンジを+1σ、下のレンジを-1σと表します。

統計学的な確率では、株価が±1σに収まる確率は68.27%、±2σに収まる確率は95.45%、±3σに収まる確率は99.73%となり、+2σまで到達すれば買われすぎの確率が高く、-2σまで到達すれば売られ過ぎの確率が高いということになります。

売買のタイミングの参考になる指標です。

■MACD(マックディー)

MACDは短期の移動平均線と中長期の移動平均を使って、株の売買タイミングを図る指標です。

ただし、ここで使う移動平均線は上で述べた単純移動平均線ではなく、新しい価格の方が影響力が高いという考えの基で、新しい日付の価格の比重を高くした計算方式で算出されています。

12日間の短期平均と26日の長期平均を利用した「MACD」という線と、MACDの移動平均線である「シグナル」と呼ばれる2本の線が使われることが一般的です。

MACDがシグナルを下から上に突き抜ける、いわゆるゴールデンクロスだと買いサインで、デッドクロスをすると売りサインです。主に週足のMACDを参考売買されることが多いです。

■RSI

RSIを簡単に説明すると、ある一定期間での値上がり割合をグラフにしたもので、その数値によって買われ過ぎなのか売られ過ぎなのかを判断する指標です。

「上昇した日の値幅合計」と、「下落した日の値幅合計」を合わせたものの中での「上昇した日の値幅合計」の割合を出します。

RSIが25から20を割り込むと売られすぎ、70~80以上になると買われ過ぎと言われています。

ただし、極端な値動きをした場合には数値が100や0になる場合もあり、機能しなくなることもあります。

この他にも指標はありますが、株初心者の方はこのあたりを把握しておけば充分でしょう。

初心者でもわかるチャートで株の数値を見る方法

チャートで株価を見るにはどういう方法があるのでしょうか。

証券会社のツールやアプリで株価を見る場合、銘柄を検索すると色々な情報を見ることができると思います。

現在値や前日比、年初来高値・安値などの基本情報や、その時の買い板と売り板を見ることができる気配情報、それにチャートやニュースなどです。

このチャートの部分をクリックしたりタップしたりすると、証券会社によって違うこともあるかも知れませんが、最初はローソク足と移動平均線と出来高が表示されていると思います。

「分足」「日足」「週足」「月足」などが見られると思いますが、このローソク足画面に表示されている数値が現在の株価です。

取引時間中はその数値(株価)がどんどん変わっていきます。

分足というのが1分ごとの値動きを表していて、日足は週ごとの値動きを表しています。週足がその週ごとの値動きを表していて、月足がその月ごとの値動きを表しています。

例えば、デイトレでその日買ってその日売るというような時や少しでも安く買いたいという時は、分足をチェックしますし、全体的に上昇トレンドか?下降トレンドか?という流れをとみるのは日足や週足を参考にします。

株の初心者にもわかりやすいチャートの単位とは

チャートを見ると横軸と縦軸に数値や日付が表示されています。

ここでは一般的な単位が何かを説明します。

ほとんどの場合、画面のほとんどにローソク足が表示されていると思います。

そして、その下に出来高や指定したチャートが表示されるようになっています。

一番下に表示されている横軸が時間や日付です。

「分足」を選択すれば時間が、「日足」「週足」「月足」を選択すれば日付や月が表示されます。

縦軸の上部には株価が表示されます。

縦軸の下部には出来高をはじめとして、選択したチャートの数値が表示されます。

チャートを見たときに表示される単位はこのようなものですが、株初心者が見ても難しいものではありませんので安心してください。

株の初心者にもわかりやすい日経平均の株価のチャートを見る方法

チャートは各銘柄だけではなく、日経平均にもチャートはあります。

そもそも日経平均とは、東京証券取引所第一部に上場する銘柄の中から取引が活発で流動性の高い225銘柄を日本経済新聞社が選定して算出している数値です。日本の株式市場を代表する株価指標として、民間企業が作成している指標でありながら日本経済を表す指標として国内のみならず海外でも親しまれています。

銘柄は定期的に入れ替えられ、日経平均に採用される銘柄の株価は上昇する傾向にあります。

日経平均のチャートにもローソク足が使われており、個別銘柄と同じく「分足」「日足」「週足」「月足」を見ることができます。

出来高など一部の指標は表示されませんが、基本的には個別銘柄と同じ画面構成で確認することができます。

一番下に表示されている横軸が時間や日付です。

「分足」を選択すれば時間が、「日足」「週足」「月足」を選択すれば日付や月が表示されます。

縦軸の上部には株価が表示されます。

縦軸の下部には選択したチャートの数値が表示されます。

初心者でもわかる株のチャートを使った分析方法はこれ

チャートを使った分析方法は「テクニカル分析」と呼ばれます。

企業の財務状況や業績、世の中の経済状況などを基に株価を分析する方法を「ファンダメンタルズ分析」と呼びます。

テクニカル分析とは、「過去の株価の動きから将来の値動きを予測する」ことで、様々な指標が使われますが、ここでは初心者にも分かりやすい分析方法を2つ紹介します。

■ゴールデンクロス・デッドクロス

株初心者が一番分かりやすいものがゴールデンクロスでしょう。

使われる指標は移動平均線です。

一般的には25日移動平均線(短期線)と75日移動平均線(長期線)を使うことが多く、短期戦が長期線を下から上に突き抜けることをいいます。

ゴールデンクロスになると株価は上昇傾向になる可能性が高いです。

反対に短期線が長期線を上から下に突き抜けることをデッドクロスといい、株価は下落傾向になる可能性が高くなります。

もっと短いスパンでの株価の動きを見たいときには、短期線と長期線は5日線と25日線を使う場合もあります。

■移動平均線乖離率

移動平均線乖離率とは、現在の株価が移動平均線からどのくらい離れているかを表す指標です。「移動平均線から離れすぎた株価はいずれ平均値に戻ってくる」という考えを基に、現在の株価が上げ過ぎなのか下げ過ぎなのかを判断するのに使います。

どのくらいのスパンで確認したいかによって変わりますが、一般的には日足では5日移動平均線や25日平均線、週足では13週移動平均線や26週移動平均線を使用します。

移動平均線より下に株価が振れている場合、5%離れると反発の可能性が高く、10%離れると底値圏だと言われています。

反対に移動平均線より上に株価が振れている場合、5%離れると過熱感が出て調整に入る可能性が高く、10%離れると高値圏だと言われています。

株のチャートのパターン紹介

株価の動きを示すチャートには様々なパターンが存在します。

そして、そのパターンによりその後の株価の動きを予測することができます。

ここでは、株初心者がまずは知っておくべきチャートのパターンを3つ紹介します。

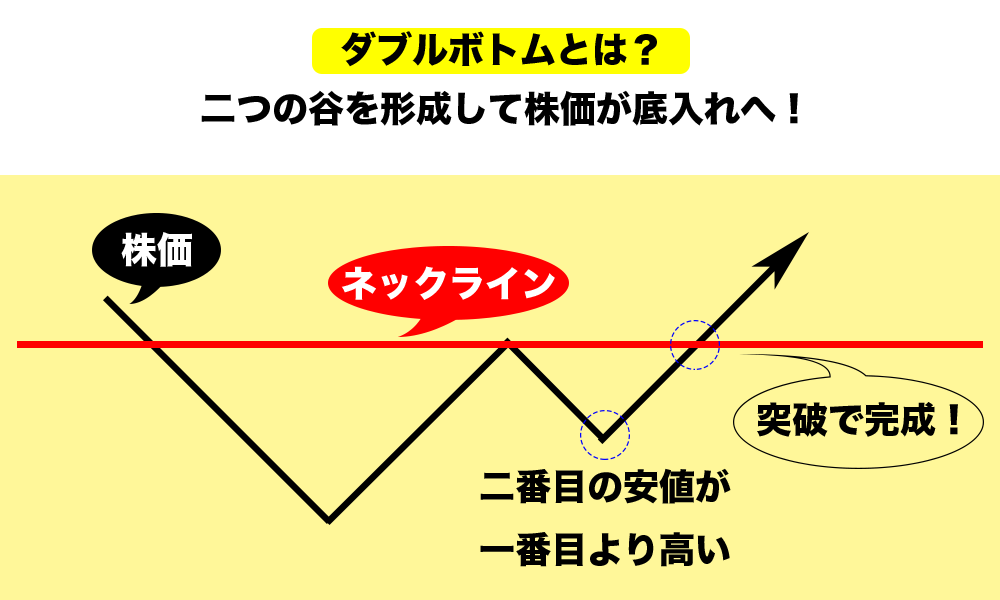

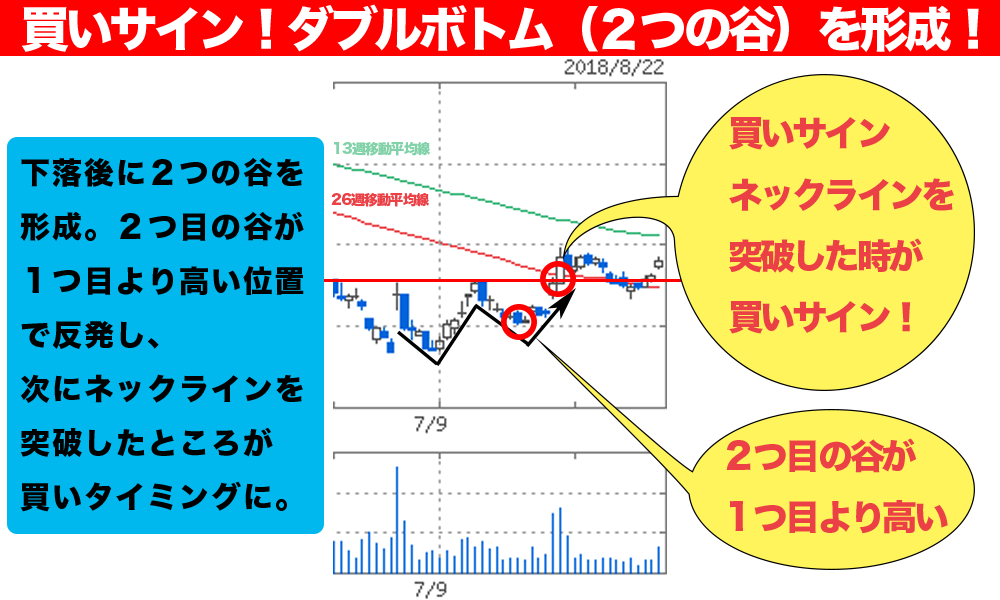

■ダブルボトム

株価が安値を付けて、一旦反発した後にまた下落したものの、1回目の安値より高い位置で再度反発した形です。

株価が上昇に向かうチャートと言われています。

1回目の安値を割らなかったということは上昇の力が強いと考えられ、1回目の高値(ネックラインといいます)を超えるとダブルボトムが完成して、このネックラインを突破したところが買い時です。

実際のダブルボトムになった時のチャートをみてみましょう

■ダブルトップ

株価が高値で反落し、一度は反発したものの、高値を超えられずに再度下落した形です。

最初の下落時の安値がネックラインで、これを割り込むとダブルトップが完成します。

ネックラインを割り込んだところが売り時です。

■三角保ち合い(さんかくもちあい)

株価の値動きの幅がどんどん小さくなり、上値の抵抗線(高値を結んだ線)と下値の支持線(安値を結んだ線)が三角形になるのが三角保ち合いです。

株価がどちらに動くのかは、三角保ち合いが形成される直前のトレンドが優先される傾向があります。

直前に株価が下落傾向であれば、更に下落する可能性が高く、三角保ち合いの下値の支持線を割り込んだら売り時です。

直前に株価が上昇傾向であれば、ここから一段と上昇する可能性が高く、新規で買う場合は上値の抵抗線を突破したところが買い時です。

株の初心者でもわかるチャートの見方解説まとめ

ここまで初心者向けのチャートの解説をしてきました。

ここで紹介したものだけではなく、チャートには他にも様々な種類があります。

チャートは株価の動きを予測する上で欠かすことのできないものです。全くチャートについて知らずに投資を始めることは、その時点で大きな失敗をしているのと同じことだと言えます。

チャートと株価の動きは100%一致するわけではありませんが、かなりの確率でチャートから株価の動きを知ることができます。

チャートを駆使して株式投資で勝つ確率を上げていきましょう。