当サイトには広告が含まれます。

在宅勤務がすすむなかで、自分の時間を確保できるようになったと感じます。オフィスへ出社する必要がなくなったことで、通勤にかけていた時間が短縮できたからです。自分の時間を確保できるようになったということは、将来のために資産運用の勉強をする時間ができたということです。

あなたがもしリスクを許容できるのであれば、きちんと投資の勉強をすることで暗号通貨やFX(為替差益)のようなリスクの大きい投資で利益を得ることができるかもしれません。この記事では、今まで投資をしたことがない人が短期間で利益を得るためにFXを始める方法と、FXで利益を上げるためにすべきことについて解説します。

そもそもFXとは

FXとは「外国為替証拠金」(=Foreign Exchange)の略で、日本円を含めた外国の通貨の売買で利益を狙う取引のことをいいます。

FXでは、異なる二国間の通貨を交換(両替)します。海外旅行に行く際は日本円をドルや人民元に交換しますが、実はこの行為自体が通貨売買を行っていることになります。

FXは為替差益を狙う取引

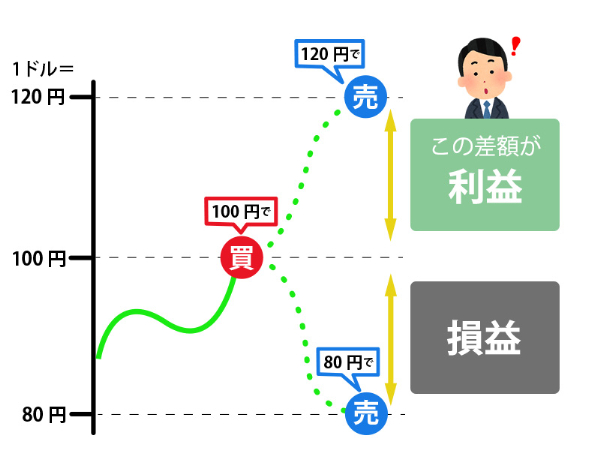

FXは通貨売買の為替を利用して利益を狙う取引方法です。為替は常に変動しているので、1ドル=100円のときもあれば、1ドル=120円のときもあります。FXの売買益を得るためには、安く買って高く売ることが大切です。

円高のときに買い、円安のときに売る

安く買って高く売るための基準は「円高」と「円安」です。例えば1ドル=100円のとき、あなたがアメリカで1ドルの商品を購入しようとすると100円で購入することができます。

しかし1ドル110円になったら、同じ1ドルの商品でも110円払わなければ購入できません。一方で1ドル90円になった場合は、同じ1ドルの商品でも90円払えば購入できます。

1ドル=100を基準とすると、1ドル=110円になるとドルの価値が高くなり、円の価値が安くなるので、円安ドル高になります。1ドル=90円になると円の価値が高くなり、ドルの価値が安くなるので、円高ドル安になります。この価格変動を利用して利益を得ることを「為替差益」といいます。

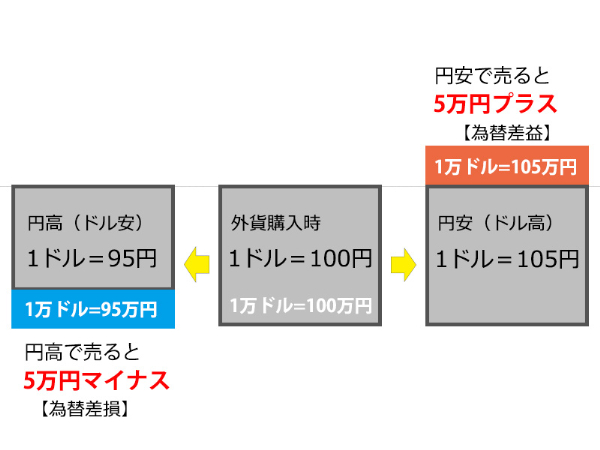

1ドル=100円のときに1万ドル購入したとして、1ドル=105円に値上がりしたときに1万ドルを売却したとします。

すると、

(105円−100円)×1万ドル=5万円

の為替差益を得ることができます。

しかし、1ドル=100円で購入した1万ドルが1ドル=95円に値下がりすると、

(100円−95円)×1万ドル=−5万円

の為替差損になりますので、ご注意ください。

レバレッジ取引とは

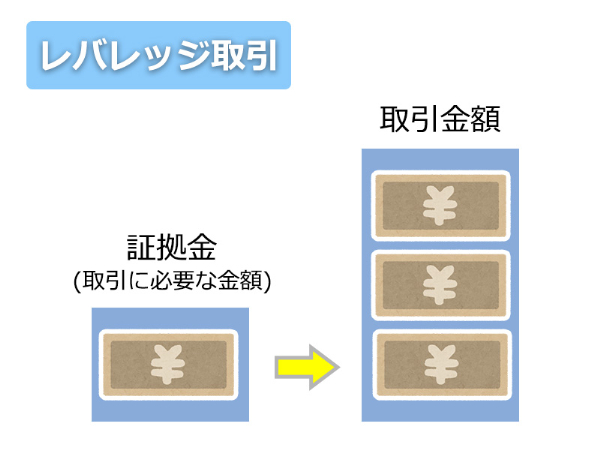

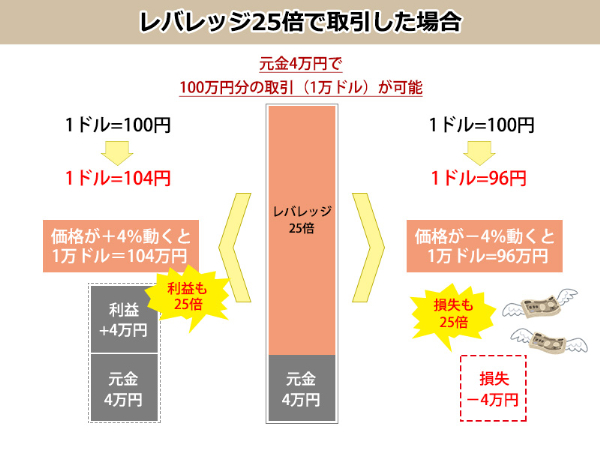

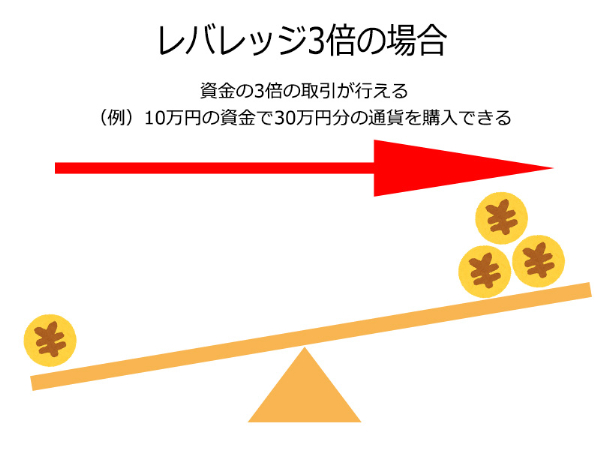

FXの大きな特徴は少額の資金で大きな取引ができることです。FXでは、仲介となる取引業者に「証拠金」と呼ばれる資金を預けます。この資金は担保のようなもので、投資家はこの証拠金を元手に何倍もの外貨(上限は25倍)を買い付けることができます。

このしくみを「レバレッジ」といい、レバレッジを使うことにより10万円の元手で250万円の取引を行うことが可能です。

少額で大きな利益を狙うレバレッジ取引は初心者におすすめできない

しかしこの手法は大きなリスクが伴うため、あまりおすすめできません。25倍の取引を行えば利益がでたときは25倍の利益になりますが、損失がでたときも25倍になるからです。

一般的にFXは他の投資手法と比較すると、ハイリスクハイリターンの投資です。まずは自分の知識に合わせてレバレッジを設定し、利益が出るようになってからレバレッジを上げることをおすすめします。

ロスカットと追証に注意

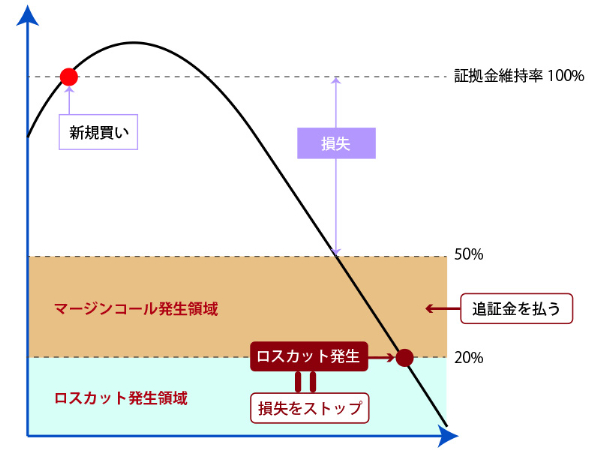

レバレッジをかける際には、ロスカットと追証に注意です。ロスカットとは、FXによる損失が拡大したときに起こりうる「強制決済」のことをいいます。

FXは必ずもうけが出るとは限らず、さまざまな要因により価格が上下します。利益がでているうちは大丈夫ですが、損失が拡大すると損失額が証拠金を上回ってしまい、場合によっては借金を抱えることになります。

多くの取引業者では、損失が一定の基準を上回ったところで、「マージンコール(アラート通知)」という警告を発します。

その際に投資家は追加の証拠金(追証)を差し入れます。それができなければ取引が自動的に決済され、損失が確定してしまいます。

このことを「ロスカット」といい、損失が証拠金を上回らないためのしくみです。自動取引が可能なシステムがある場合は、ロスカットが執行される前に損切りができるように設定しておくとよいでしょう。

FXのメリット

ではFXのメリットはどういったところにあるのでしょうか。順番に解説します。

24時間取引ができる

まずFXには、株式市場のような取引所がありません。FXの取引は世界の各都市にある銀行間で行なわれているため、平日であれば24時間取引ができるようになっています。

またFXには多様な取引手法があるため、1日のなかで自分がFX取引にかけられる時間に応じた手法を選ぶとよいでしょう。数秒〜数分で売買を繰り返す「スキャルピング」や、10分〜数時間で売買を行う「デイトレード」、2,3日〜数週間の短期間で売買を行う「スイングトレード」のように、目的に応じた取引手法があります。

最も短期間で利益が狙える

先ほど紹介した「スキャルピング」という取引手法があるように、FXは他の投資方法と比較できないほど圧倒的に早く取引を終えることが可能です。ただし数秒で利益を出すことができるということは、数秒で損をしてしまう可能性があるということです。「テクニカル分析」や「ファンダメンタルズ分析」を利用して、値動きの法則を理解することが大切です。

レバレッジをかけることで、多額の取引が可能になる

FXの最も大きなメリットは、少額の元手でもレバレッジをかけることで多額の取引ができることです。FXにより得られる利益は数銭〜1円程度なので、多額の資金で取引を行なわなければ旨味がありません。

FXを始めるために用意すべき金額については、取引に使用する通貨により異なりますが、取引所により最低取引単位(1000通貨もしくは1万通貨が一般的)が決まっています。どうしても資金が足りない場合は、レバレッジをかけて取引を始めることが可能です。ただしレバレッジを上げれば上げるほど損失リスクが大きくなるので、資金管理には注意が必要です。

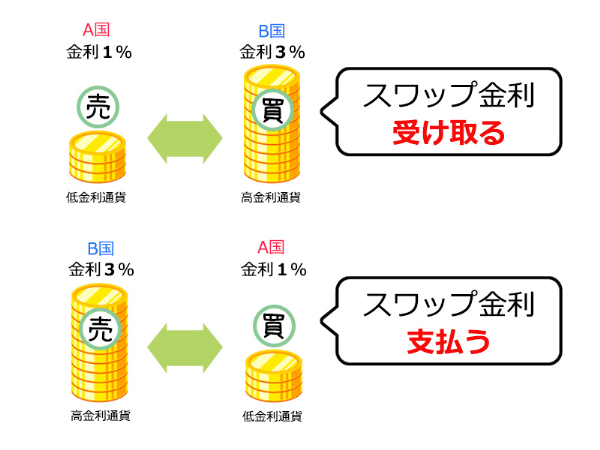

スワップポイントによる配当金収入がある

FXでは売却益以外に、スワップ金利で儲ける方法があります。スワップ金利とは、高金利の通貨を購入したときの利息のことで、金利の低い通貨を売って、金利の高い通貨を買った場合にのみ得られる収益です。

例えばA国の通貨(金利1%)を売って、B国の通貨(金利3%)を買ったら、A国の金利分(1%)を支払い、B国の金利分(3%)を受取ることができます。すると差し引きで2%の利息(インカムゲイン)が得られるしくみとなっています。

一方で、B国の通貨を売って、A国の通貨を買うような場合は金利差分の利息を支払うことになります。一般的に金利が高い国は、経済や政情に不安があることから、為替が不安定です。そのため、予想外の値動きで大きな損失を被る可能性があるので、初心者は購入を控えたほうがいいでしょう。

FXのデメリット

続いて、FX取引を行ううえで注意しておきたいデメリットを解説します。

ファンダメンタルズ分析が難しい

FXで利益を出すためには、為替の動きを予測できるようになる必要があります。そのためには、為替が動く理由を知っておく必要があります。為替は、通貨を発行する国の経済状況によって動きます。この経済の基礎的条件のことをファンダメンタルズといい、そのなかの景気動向や金利などを分析することを「ファンダメンタルズ分析」といいます。

ファンダメンタルズ分析を行うことで将来の値動きを予想することができますが、為替に大きな影響を与える「経済指標」が予想外の結果を出すことがあります。市場は事前に指標の数値を予測していて、「日本は不景気だからマイナス金利を続けるだろう」といったネガティブな予想や、「政府が株を買い支えているうちは、株価が暴落することはないだろう」といったポジティブな予想をしています。

しかし政府が発表した予想外の政策により、為替が大きく動くことがあります。この予想外の結果のことを「サプライズ」といい、どれだけ綿密なファンダメンタルズ分析を行っていてもサプライズが起こりうるため、重要な経済指標の発表を控えている場合は、建玉(約定後に残っている未決済契約の総数)を減らしておくことが大切です。

レバレッジ取引で失敗すると借金地獄に陥る

先述したとおり、レバレッジ取引は少額で多額の取引ができる反面、値下がりした際の損失が大きいデメリットがあります。特にFXは他の投資に比べて値動きが激しいことや、サプライズによる予想外の暴落があることから、始めはレバレッジをできるだけ低く設定して、もしものときの損失に備えておくことが大切です。

FXで稼ぐにはどうすればいいのか?

ではどうすればFXで稼げるようになるのでしょうか。FX取引を行ううえで意識しておきたい大切なポイントをお伝えします。

1日の利益目標を設定すること

FXで稼げるようになる最も大切なポイントは、1日の利益目標を設定することです。FX取引は土日以外の24時間行うことができます。そのため取引をダラダラと続けてしまい、始めはプラスだったのに、気づけばマイナスだったということが起こります。

取引を行う際に利益の目標を定めることで、感情的な投資をすることがなくなります。まずは1日の利益目標を定めたうえで、自分が得意な投資スタイルを確立しましょう。

テクニカル分析は王道だが、値動きが読みやすい

為替がこれからどのように動いていくのか、過去の価格やデータから判断する手法を「テクニカル分析」といいます。テクニカル分析では主にチャートと呼ばれるグラフを使って値動きを予測します。景気動向や金利を分析する「ファンダメンタルズ分析」とは対をなす分析方法といわれていますが、自分が投資を行うスタイルによって使い分けるといいでしょう。

一般的に、短期取引を行う場合は「テクニカル分析」を使い、中長期で取引を行う場合は「ファンダメンタルズ分析」を使って値動きを読みます。

テクニカル分析は過去のデータを使うことから、パターンを理解することで目先の動きを把握できるようになります。「ローソク足の読み方」や「上昇時(下降時)のシグナル」はインターネットで検索すればすぐに出てくるので、勉強がしやすいことも特徴です。

初心者はどうやって通貨を選ぶとよいか?

まずは主要20国のペアのなかから最も身近な通貨を選ぶといいでしょう。そのなかでも始めはドル円通貨がおすすめです。日本円は自国の通貨であるため、価格変動が比較的読みやすいですし、ドルは基軸通貨としてかなりの流通量を誇っているからです。どちらも情報が入ってくるスピードが早いという点もおすすめできるポイントの一つです。

誰でもわかるFXの始め方について

まずは自分に合った取引所を選ぶことから始めましょう。取引所によって取引時の手数料や最低取引単位が異なるからです。

取引所を選ぶポイントは、

- 手数料はどれくらいか

- どんな注文方法があるか

- 通貨ペア数はどれくらいあるか

- スワップポイントの扱い

などがあります。自分が使用する取引所が決まったら、あとは口座開設の申し込みを行うだけです。申し込みから1週間程度でFX取引を行うことができます。

成行注文と指値・逆指値注文とは

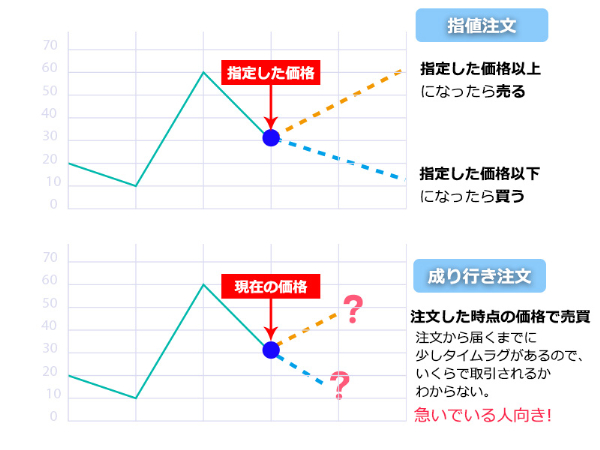

ここでは基本的な注文方法である「指値注文」と「成行注文」について解説します。

まず指値注文とは、買いたいレートと売りたいレートを指定する注文方法です。たとえば(円を売って)ドルを買いたいというとき、1ドル=110円だったとします。このとき、「1ドル=109円」まで下がったら買ってもいいと思えば、指値=109円と指定して注文します。そして、注文期間内に1ドル=109円の値をつけたら売買は成立します。また、「逆指値」という注文方法は指値注文とは違い、○○以上になったら売却(購入)するということができます。

これに対して「成行注文」とは、注文した時点の価格で売買する方法です。ただし、取引業者に買い(売り)注文が届くまでにわずかなタイムラグがあるので、注文成立時(約定)の価格は少し異なります。相場が急変して、とにかく早く売買を行いたいような場合に効果的です。

実際にFXを注文するには

SBI証券の取引ページを使って、実際に注文を行う方法を解説します。

- 画面上部の「取引」タブをクリック

- 「注文内容を入力」するフォームより、「通貨ペア」の種類を選択

- 注文パターンを選択

- 「新規売」か「新規買」を選択

- 執行条件を選択

- 「指値注文」「逆指値注文」の際はその価格を入力

- 「取引単位」を入力

- パスワードを入力

- 「注文確認画面へ」をクリックし、発注する

以上が注文までの流れです。

まとめ: 初心者が失敗しないために気を付けること

まずはレバレッジに頼らずに、少額で取引を行ってみるといいでしょう。スマホアプリで擬似取引ができるサービスがありますが、実際に身銭を切って取引を行うほうが学ぶことが多いからです。あとはFX以外にも分散して投資を行うことが大切です。

まず経験を積んで、自分の投資スタイルを確立すること。そうすれば、自分が得意な局面を見つけることにつながるはずです。

公式

公式 公式

公式

のIPO~初値予想と新規上場情報~](https://okane.co.jp/wp-content/uploads/2021/10/ed01b2d6052a9fa0ef6b50bdaeefb7b9-150x150.jpg)